Importação Direta x Importação Indireta

As empresas brasileiras que pretendem importar poderão realizar a operação de duas formas: direta e indiretamente. A importação Direta é aquela realizada pela própria empresa em seu Radar (Habilitação para a importação solicitada junto à Receita Federal). Por outro lado, a Importação Indireta caracteriza-se pela utilização de um intermediário, uma Trading Company.

Neste post falaremos sobre a diferença entre ambas operações, com destaques às vantagens e desvantagens.

Importação Direta

A Importação Direta é aquela operação de compra realizada fora do país através do Radar da própria empresa (Habilitação para a importação solicitada junto à Receita Federal).

Toda e qualquer empresa brasileira poderá fazer a importação direta desde que esteja habilitada junto à Receita Federal (Radar).

Vantagens da Importação Direta

São diversas as vantagens da importação direta. Destacamos abaixo algumas delas:

- Desenvolvimento de fornecedores – preservação do contato com o fornecedor;

- Flexibilidade para negociação de preços;

- Definição da logística com margem para redução de custos;

- Desenvolvimento da equipe da empresa;

- Exclusão de intermediários no processo de importação;

- Controle da operação;

- Flexibilidade logística – levantamento de opções logísticas.

Como podemos ver, são muitas as vantagens da importação direta. Em muitas ocasiões todos elas podem ser alcançadas em um único projeto/embarque.

Desvantagens da Importação Direta

Por outro lado há as desvantagens que deverão ser administradas. As principais são:

- Possível perda do poder de barganha junto aos fornecedores;

- Desconhecimento dos mercados fornecedores;

- Dificuldade de comunicação e negociação;

- Falta de histórico de importação – burocracia;

- Desconhecimento dos procedimentos, custos e legislação de importação.

As desvantagens poderão ser eliminadas ou minimizadas com a utilização de profissionais ou empresas especializadas da área de comércio internacional.

Importação Indireta

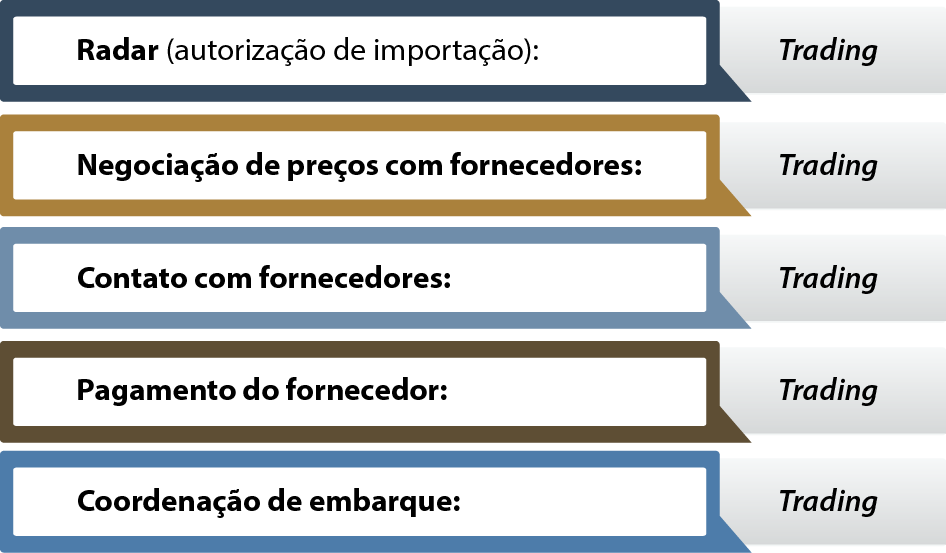

A Importação Indireta é aquela operação de compra no exterior realizada através de uma Trading Company, uma empresa intermediária. Esta empresa poderá ter a exclusividade da operação do produto desejado ou ser apenas um facilitador (intermediário entre o importador e o exportador).

Vantagens da Importação Indireta

São diversas as vantagens da importação direta. Destacamos abaixo algumas delas:

- Utilização do possível poder de barganha da Trading;

- Possível conhecimento do mercado fornecedor;

- Facilitação na comunicação e negociação;

- Conhecimentos dos procedimentos burocráticos na importação.

A empresa brasileira se beneficia do conhecimento da Trading e do foco dela na operação de importação.

Desvantagens da Importação Indireta

Por outro lado, há as desvantagens que deverão ser administradas. As principais são:

- Perda de controle do processo de importação;

- Falta de contato direto com fornecedores;

- Aumento de custo com comissão da Trading;

- Aumento de prazos na importação;

- Inflexibilidade logística.

Atualmente, duas formas de importação indireta são reconhecidas e regulamentadas pela Secretaria da Receita Federal (SRF), a importação por conta e ordem e a importação por encomenda .

Para que sejam consideradas regulares, tanto a prestação de serviços de importação realizada por uma empresa por conta e ordem de uma outra – chamada adquirente – quanto a importação promovida por pessoa jurídica importadora para revenda a uma outra – dita encomendante predeterminada – devem atender a determinadas condições previstas na legislação.

Decisões sobre a melhor opção

A decisão sobre a utilização de uma ou outra forma de importação deverá ser baseada nos seguintes critérios:

- Familiaridade com os procedimentos e legislação de importação;

- Contato com fornecedores – exclusividade e poder de barganha;

- Custo final de importação;

- Legalidade da operação – conta e ordem e encomenda;

- Controle da operação de importação;

- Decisão estratégica;

- Nível de flexibilidade;

- Sigilo de informações;

- Existência ou inexistência de Radar do importador;

- Ganhos financeiros e tributários.

É muito importante que a empresa pondere sobre os critérios citados acima, antes de tomar uma decisão da melhor forma de importação.

Atenção: Adicionalmente deve a empresa importadora observar a legislação vigente para não infringir nenhuma legislação aduaneira

Importação por Conta e Ordem

Uma das formas de terceirização reconhecida legalmente e devidamente regulamentada pela Receita Federal do Brasil (RFB) é a importação por conta e ordem.

Nesse tipo de operação, uma empresa – a adquirente – interessada em determinada mercadoria, contrata uma prestadora de serviços – a importadora por conta e ordem – para que esta, utilizando os recursos originários da contratante, providencie, entre outros, o despacho de importação da mercadoria em seu próprio nome.

A fim de disciplinar essa prestação de serviços de importação, a RFB publicou a IN RFB nº 1.861/2018, que estabelece requisitos e condições para a realização de operações de importação por conta e ordem de terceiro e por encomenda.

Para que seja considerada regular, a prestação de serviços de importação realizada por uma empresa por conta e ordem de uma outra deve atender a determinados Requisitos, Condições e Obrigações Tributárias Acessórias previstos na legislação.

Da mesma forma, tanto a empresa importadora quanto a empresa adquirente dos produtos importados devem observar o Tratamento Tributário Específico dispensado a esse tipo de operação, assim como tomar alguns Cuidados Especiais, a fim de não serem surpreendidas por uma autuação da fiscalização da RFB ou, até mesmo, terem suas mercadorias apreendidas.

Operação

A importação por conta e ordem de terceiro é um serviço prestado por uma empresa – a importadora – a qual promove, em seu nome, o Despacho Aduaneiro de Importação de mercadorias adquiridas por outra empresa – a adquirente – em razão de contrato previamente firmado, que pode compreender ainda a prestação de outros serviços relacionados com a transação comercial, como a realização de cotação de preços e a intermediação comercial (art. 2º da IN RFB nº 1.861/2018).

Assim, na importação por conta e ordem, embora a atuação da empresa importadora possa abranger desde a simples execução do despacho de importação até a intermediação da negociação no exterior, contratação do transporte, seguro, entre outros, o importador de fato é a adquirente, a mandante da importação, aquela que efetivamente faz vir a mercadoria de outro país, em razão da compra internacional; embora, nesse caso, o faça por via de interposta pessoa – a importadora por conta e ordem -, que é uma mera mandatária da adquirente.

Dessa forma, mesmo que a importadora por conta e ordem efetue os pagamentos ao fornecedor estrangeiro, antecipados ou não, não se caracteriza uma operação por sua conta própria, mas, sim, entre o exportador estrangeiro e a empresa adquirente, pois dela se originam os recursos financeiros.

Requisitos, Condições e Obrigações Tributárias Acessórias

Para que uma operação de importação por conta e ordem de terceiro seja realizada de forma regular, é necessário, antes de tudo, que tanto a empresa adquirente quanto a empresa importadora sejam habilitadas para operar no Sistema Integrado de Comércio Exterior (Siscomex), nos termos da IN RFB nº 1.603/2015.

Além de providenciar a sua própria habilitação, a pessoa jurídica que contrata empresa para operar por sua conta e ordem ou por encomenda deve registrar diretamente no Portal Único Siscomex, módulo Cadastro de Intervenientes, a vinculação entre ela e a contratada. A contratada será vinculada no Siscomex como importadora pelo prazo previsto no contrato.

A fim de promover o despacho aduaneiro das mercadorias importadas, as seguintes condições deverão ser atendidas:

Anexação e Vinculação do Contrato

Para fins de vinculação do contrato, previamente firmado entre o importador e o adquirente da mercadoria estrangeira importada por sua conta e ordem ou entre o importador por encomenda e o encomendante predeterminado, deverão ser observados os seguintes procedimentos:

1. Criação de um dossiê próprio, pelo importador, para anexar o contrato firmado com o adquirente ou com o encomendante, conforme o caso, por meio da funcionalidade “Anexação de Documentos Digitalizados do Pucomex.

2. Registro pelo adquirente ou pelo encomendante, no módulo “Cadastro de Intervenientes”, do número do dossiê (aberto no item 1) no momento da vinculação com a contratada.

O dossiê criado pelo importador será específico para anexar o contrato firmado por CNPJ de adquirente por conta e ordem ou de encomendante predeterminado, conforme o caso.

O registro de Declaração de Importação (DI) referente a operação de importação por conta e ordem ou por encomendante predeterminado somente deverá ser efetivado depois de implementados os procedimentos acima.

Elaboração da DI

Ao elaborar a declaração de importação (DI), o importador, pessoa jurídica contratada, deve selecionar, na Aba “Importador” no Campo “Caracterização da Operação”, o Tipo “Importação por Conta e Ordem”.

Em seguida, na mesma Aba “Importador” no Campo “Adquirente da Mercadoria”, indicar o número de inscrição da empresa adquirente no Cadastro Nacional de Pessoas Jurídicas (CNPJ).

Quanto ao preenchimento da adição da ficha “Mercadorias” do campo “Aplicação“, o importador deverá assinalar as opções “Revenda” ou “Consumo“, conforme a destinação a ser dada à mercadoria pelo importador de fato (empresa adquirente).

O registro de Declaração de Importação (DI) referente a operação de importação por conta e ordem ou por encomendante predeterminado somente deverá ser efetivado depois de implementados os seguintes procedimentos:

1. Criação de um dossiê próprio, pelo importador, para anexar o contrato firmado com o adquirente ou com o encomendante, conforme o caso, por meio da funcionalidade “Anexação de Documentos Digitalizados do Pucomex.

2. Registro pelo adquirente ou pelo encomendante, no módulo “Cadastro de Intervenientes”, do número do dossiê (aberto no item 1) no momento da vinculação com a contratada.

Documentos de Instrução da DI

O conhecimento de carga correspondente deve estar consignado ou endossado ao importador contratado, o que lhe dará direito a realizar o despacho aduaneiro e retirar as mercadorias do recinto alfandegado.

A fatura comercial deve identificar o adquirente da mercadoria, ou seja, contra ela devem ser faturadas as mercadorias, pois a fatura deve refletir a transação efetivamente realizada com o vendedor ou o transmitente das mercadorias.

Outros procedimentos

Além do exposto acima, a pessoa jurídica importadora deverá, entre outros:

- Emitir nota fiscal de entrada, após o desembaraço aduaneiro, ou autorização de entrega antecipada das mercadorias, na qual deverão ser informados:

a) as quantidades e os valores unitários e totais das mercadorias, assim considerados os valores aduaneiros utilizados para base de cálculo do imposto de importação; e

b) o valor de cada tributo incidente na importação;

-

Emitir nota fiscal de saída, na data da saída das mercadorias de seu estabelecimento ou do recinto alfandegado em que foi realizado o despacho aduaneiro, que terá por destinatário o adquirente de mercadoria importada por sua conta e ordem, na qual deverão ser informados:

a) as quantidades e os valores unitários e totais das mercadorias, assim considerados o preço das mercadorias, o frete, as demais despesas acessórias, o valor do serviço cobrado do adquirente de mercadoria importada por sua conta e ordem pelo importador por conta e ordem de terceiro e o valor dos tributos incidentes na importação, exceto o IPI vinculado;

b) o destaque do valor do ICMS incidente na saída das mercadorias de seu estabelecimento ou do recinto alfandegado em que foi realizado o despacho aduaneiro, quando aplicável; e

c) o IPI incidente sobre o valor da operação de saída, quando aplicável;

-

Emitir nota fiscal de serviços, que terá por destinatário o adquirente de mercadoria importada por sua conta e ordem, na qual deverá ser informado o valor cobrado a título de contraprestação pelos serviços prestados em razão do contrato previamente firmado; e

-

Registrar na sua escrituração contábil, em conta específica e de forma discriminada para cada adquirente de mercadoria importada por sua conta e ordem e para cada encomendante predeterminado, o valor das mercadorias importadas por conta e ordem de terceiro ou importadas para revenda a encomendante predeterminado, respectivamente.

Caso o adquirente determine que as mercadorias sejam entregues em outro estabelecimento, os seguintes procedimentos devem ainda ser observados :

- A pessoa jurídica importadora deve emitir nota fiscal de saída das mercadorias para o adquirente; e

- O adquirente deve emitir nota fiscal de venda para o novo destinatário, com:

a) o destaque do IPI, quando aplicável;

b) a indicação, no corpo da nota fiscal, de que a mercadoria deverá sair do estabelecimento do importador por conta e ordem de terceiro ou do recinto alfandegado em que foi realizado o despacho aduaneiro, conforme o caso;

c) o endereço do estabelecimento do importador por conta e ordem de terceiro ou do recinto alfandegado em que foi realizado o despacho aduaneiro, conforme o caso, de onde sairá a mercadoria;

d) o nome empresarial e o número do CNPJ do importador por conta e ordem; e

e) o número da nota fiscal de saída emitida pelo importador.

Tratamento Tributário Específico

Atualmente, os tributos federais incidentes sobre uma importação devem ser recolhidos por ocasião do registro da DI, não importando se esta é por conta própria ou por conta e ordem de terceiros. Entretanto, nesta última situação, o tratamento tributário dado ao importador e ao adquirente nas etapas subsequentes à nacionalização das mercadorias difere daquele aplicável aos casos de importação por conta própria:

QUANTO À IMPORTADORA:

Embora devam ser contabilizadas tanto as entradas das mercadorias importadas como os recursos financeiros recebidos dos adquirentes – para fazer face às despesas com a importação ou, até mesmo, pagamentos efetuados aos fornecedores estrangeiros – esses lançamentos não devem e não podem ser computados como bens, direitos ou receitas da importadora, pelo contrário, são bens e direitos dos terceiros adquirentes dessas mercadorias.

Consequentemente, a receita bruta da importadora, para efeito de incidência da Contribuição para o PIS/Pasep e a Cofins, corresponde ao valor dos serviços por ela prestados, nos termos do artigo 12 do Decreto nº 4.524/2002 e dos arts. 12 e 86 a 88 da IN SRF nº 247/2002. Por essa razão, não caracteriza operação de compra e venda a emissão de nota fiscal de saída das mercadorias importadas, do estabelecimento do importador para o do adquirente, nem o importador pode descontar eventuais créditos gerados pelo recolhimento dessas contribuições por ocasião da importação realizada, que poderão ser aproveitados, no entanto, pelo adquirente. É o que determina o artigo 18 da Lei nº 10.865/2004.

Finalmente, por força do artigo 70 da Lei nº 10.833/2003, a importadora deverá manter, em boa guarda e ordem, os documentos relativos às transações que realizar, pelo prazo decadencial estabelecido na legislação tributária a que está submetida, e apresentá-los à fiscalização aduaneira quando exigidos.

QUANTO À ADQUIRENTE:

No que se refere à Contribuição para o PIS/Pasep-Importação e à Cofins-Importação, ainda que seja o importador o contribuinte de direito e que este venha a recolher os valores devidos, o pagamento termina por ser efetuado com recursos originários do próprio adquirente, logo, por este podem ser aproveitados os créditos porventura utilizados na determinação dessas mesmas contribuições incidentes sobre o seu faturamento mensal. É o que estabelece o artigo 18 da Lei nº 10.865/2004.

Da mesma forma, à receita bruta do adquirente, decorrente da venda da mercadoria importada por sua ordem, aplicam-se as mesmas normas de incidência dessas contribuições aplicáveis à receita decorrente da venda de mercadorias de sua importação própria. É o que determina o § 2º do artigo 12 do Decreto nº 4.524/2002.

Com relação ao IPI, conforme estabelece o artigo 9º, IX, do Decreto nº 7.212/2010 (RIPI), o adquirente é equiparado a estabelecimento industrial e, portanto, é contribuinte desse imposto. Consequentemente, o adquirente deverá, ainda, recolher o imposto incidente sobre a comercialização das mercadorias importadas e cumprir com as demais obrigações acessórias previstas na legislação desse tributo.

Da mesma forma que ocorre com a Contribuição para o PIS/Pasep-Importação e a Cofins-Importação, o adquirente poderá aproveitar, se houver, o crédito de IPI originário da operação de importação, que tenha sido informado na nota fiscal de saída emitida pelo importador, tendo o adquirente como destinatário.

Ressalte-se que, em razão da sua responsabilidade solidária, a empresa adquirente, por força do artigo 70 da Lei nº 10.833/2003, deverá manter, em boa guarda e ordem, os documentos relativos às transações que realizar, pelo prazo decadencial estabelecido na legislação tributária a que está submetida, e apresentá-los à fiscalização aduaneira quando exigidos.

Fonte: Receita Federal

Importação por Encomenda

Uma das formas de terceirização reconhecida legalmente e regulamentada pela Receita Federal do Brasil (RFB) é a importação por encomenda.

Nesse tipo de operação, uma empresa – a encomendante predeterminada – interessada em certa mercadoria, contrata uma outra empresa – a importadora – para que esta, com seus próprios recursos, providencie a importação dessa mercadoria e a revenda posteriormente para a empresa encomendante.

A fim de disciplinar esse tipo de importação, a RFB publicou a IN RFB nº 1.861/2018, que estabelece requisitos e condições para a atuação de pessoas jurídicas importadoras em operações procedidas por encomenda de terceiros.

Para que seja considerada regular, a importação realizada por uma empresa, por encomenda de uma outra, deve atender a determinados Requisitos, Condições e Obrigações Tributárias Acessórias previstos na legislação.

Da mesma forma, tanto a empresa importadora quanto a empresa encomendante dos produtos importados devem observar o Tratamento Tributário Específico dispensado a esse tipo de operação, assim como tomar alguns Cuidados Especiais, a fim de não serem surpreendidas por uma autuação da fiscalização da SRF ou, até mesmo, terem suas mercadorias apreendidas.

Operação

A importação por encomenda é aquela em que a pessoa jurídica importadora é contratada para promover, em seu nome e com recursos próprios, o despacho aduaneiro de importação de mercadoria estrangeira por ela adquirida no exterior para revenda a encomendante predeterminado (art. 3º da IN RFB nº 1.861/2018).

Assim, como na importação por encomenda o importador adquire a mercadoria junto ao exportador no exterior, providencia sua nacionalização e a revende ao encomendante, tal operação tem, para o importador contratado, os mesmos efeitos fiscais de uma importação própria.

Em última análise, em que pese à obrigação do importador de revender as mercadorias importadas ao encomendante predeterminado, é aquele e não este que pactua a compra internacional e deve dispor de capacidade econômica para o pagamento da importação, pela via cambial. Da mesma forma, o encomendante também deve ter capacidade econômica para adquirir, no mercado interno, as mercadorias revendidas pelo importador contratado.

Outro efeito importante desse tipo de operação é que, conforme determina o artigo 14 da Lei nº 11.281/2006, aplicam-se ao importador e ao encomendante as regras de preço de transferência de que tratam os artigos 18 a 24 da Lei nº 9.430/1996. Em outras palavras, se o exportador estrangeiro, nos termos dos artigos 23 e 24 dessa lei, estiver domiciliado em país ou dependência com tributação favorecida e/ou for vinculado com o importador ou o encomendante, as regras de “preço de transferência” para a apuração do imposto sobre a renda deverão ser observadas.

Requisitos, Condições e Obrigações Tributárias Acessórias

Para que uma operação de importação por conta e ordem de terceiro seja realizada de forma regular, é necessário, antes de tudo, que tanto a empresa adquirente quanto a empresa importadora sejam habilitadas para operar no Sistema Integrado de Comércio Exterior (Siscomex), nos termos da IN RFB nº 1.603/2015.

Além de providenciar a sua própria habilitação, a pessoa jurídica que contrata empresa para operar por sua conta e ordem ou por encomenda deve registrar diretamente no Portal Único Siscomex, módulo Cadastro de Intervenientes, a vinculação entre ela e a contratada. A contratada será vinculada no Siscomex como importadora pelo prazo previsto no contrato.

Outra condição para que a importação seja considerada por encomenda é que a operação seja realizada integralmente com recursos do importador contratado, pois, do contrário, seria considerada uma operação de Importação por Conta e Ordem.

A fim de promover o despacho aduaneiro das mercadorias importadas, as seguintes condições deverão ser atendidas:

Anexação e Vinculação do Contrato

Para fins de vinculação do contrato, previamente firmado entre o importador e o adquirente da mercadoria estrangeira importada por sua conta e ordem ou entre o importador por encomenda e o encomendante predeterminado, deverão ser observados os seguintes procedimentos:

1. Criação de um dossiê próprio, pelo importador, para anexar o contrato firmado com o adquirente ou com o encomendante, conforme o caso, por meio da funcionalidade “Anexação de Documentos Digitalizados do Pucomex.

2. Registro pelo adquirente ou pelo encomendante, no módulo “Cadastro de Intervenientes”, do número do dossiê (aberto no item 1) no momento da vinculação com a contratada.

O dossiê criado pelo importador será específico para anexar o contrato firmado por CNPJ de adquirente por conta e ordem ou de encomendante predeterminado, conforme o caso.

O registro de Declaração de Importação (DI) referente a operação de importação por conta e ordem ou por encomendante predeterminado somente deverá ser efetivado depois de implementados os procedimentos acima.

Consulte aqui o Passo a Passo para Anexação e Vinculação do Contrato à DI.

Elaboração da DI

Ao elaborar a declaração de importação (DI), o importador, pessoa jurídica contratada, deve selecionar, na Aba “Importador” no Campo “Caracterização da Operação”, o Tipo “Importação por Conta e Ordem”, tendo em conta o Siscomex ainda não dispor da opção Tipo “Importação por Encomenda”.

Em seguida e por motivo análogo, na mesma Aba “Importador” no Campo “Adquirente da Mercadoria”, indicar o número de inscrição da empresa encomendante no Cadastro Nacional de Pessoas Jurídicas (CNPJ).

Informar, na Aba “Básicas” no Campo “informações complementares” da DI, que se trata de uma importação por encomenda.

Quanto ao preenchimento da adição da ficha “Mercadorias” do campo “Aplicação“, o importador deverá assinalar a opção “Revenda“.

O registro de Declaração de Importação (DI) referente a operação de importação por conta e ordem ou por encomendante predeterminado somente deverá ser efetivado depois de implementados os seguintes procedimentos:

1. Criação de um dossiê próprio, pelo importador, para anexar o contrato firmado com o adquirente ou com o encomendante, conforme o caso, por meio da funcionalidade “Anexação de Documentos Digitalizados do Pucomex.

2. Registro pelo adquirente ou pelo encomendante, no módulo “Cadastro de Intervenientes”, do número do dossiê (aberto no item 1) no momento da vinculação com a contratada.

Outros procedimentos

Além do exposto acima, a pessoa jurídica importadora deverá, entre outros:

- Emitir nota fiscal de entrada, após o desembaraço aduaneiro, ou autorização de entrega antecipada das mercadorias, na qual deverão ser informados:

a) as quantidades e os valores unitários e totais das mercadorias, assim considerados os valores aduaneiros utilizados para base de cálculo do imposto de importação; e

b) o valor de cada tributo incidente na importação;

-

Emitir nota fiscal de venda, na data da saída das mercadorias do estabelecimento do importador por encomenda ou do recinto alfandegado em que for realizado o despacho aduaneiro, que terá por destinatário o encomendante predeterminado, , na qual deverão ser informados:

a) as quantidades e os valores unitários e totais das mercadorias, assim entendidos o preço de venda das mercadorias ao encomendante predeterminado;

b) o destaque do valor do ICMS incidente na saída das mercadorias do estabelecimento do importador por encomenda ou do recinto alfandegado em que ocorreu o despacho aduaneiro ; e

c) o IPI incidente sobre o valor da operação de saída, quando aplicável;

-

Registrar na sua escrituração contábil, em conta específica e de forma discriminada para cada adquirente de mercadoria importada por sua conta e ordem e para cada encomendante predeterminado, o valor das mercadorias importadas por conta e ordem de terceiro ou importadas para revenda a encomendante predeterminado, respectivamente.

Caso o encomendante determine que as mercadorias sejam entregues em outro estabelecimento, os seguintes procedimentos devem ainda ser observados :

- A pessoa jurídica importadora deve emitir nota fiscal de saída das mercadorias para o encomendante; e

- O encomendante deve emitir nota fiscal de saída, observada a natureza da operação, para o novo destinatário, na qual deverão ser informados:

a) o destaque do IPI, quando aplicável;

b) a indicação, no corpo da nota fiscal, de que a mercadoria deverá sair do estabelecimento do importador por encomenda ou do recinto alfandegado em que foi realizado o despacho aduaneiro, conforme o caso;

c) o endereço do estabelecimento do importador por encomenda ou do recinto alfandegado em que foi realizado o despacho aduaneiro, conforme o caso, de onde sairá a mercadoria;

d) o nome empresarial e o número do CNPJ do importador por encomenda; e

e) o número da nota fiscal de saída emitida pelo importador.

Tratamento tributário específico

Atualmente, os tributos federais incidentes sobre uma importação devem ser recolhidos por ocasião do registro da DI, não importando se esta é por conta própria ou por encomenda de terceiros. Entretanto, nesta última situação, o tratamento tributário dispensado ao importador e ao encomendante nas etapas subsequentes à nacionalização das mercadorias difere daquele aplicável aos casos de importação por conta própria:

QUANTO À IMPORTADORA:

Além de contabilizar tanto as entradas das mercadorias importadas como os recursos recebidos da encomendante pela revenda dos produtos, a empresa importadora deve apurar e recolher normalmente – como qualquer outro importador – todos os tributos incidentes sobre a revenda das mercadorias importadas, tais como: o IPI (por ser equiparada a estabelecimento industrial); a Contribuição para o PIS/Pasep-Faturamento; a Cofins-Faturamento; e a CIDE combustíveis.

Ressalte-se que, na determinação dos tributos devidos pela revenda da mercadoria ao encomendante predeterminado, a importadora pode aproveitar os créditos desses tributos, advindos da operação de importação.

Finalmente, por força do artigo 70 da Lei nº 10.833/2003, a importadora deverá manter, em boa guarda e ordem, os documentos relativos às transações que realizar, pelo prazo decadencial estabelecido na legislação tributária a que está submetida, e apresentá-los à fiscalização aduaneira quando exigidos.

QUANTO AO ENCOMENDANTE:

Como qualquer outro comerciante no País, a empresa encomendante deve apurar e recolher os tributos que normalmente incidem sobre a comercialização de mercadorias importadas, tais como, a Contribuição para o PIS/Pasep-Faturamento, a Cofins-Faturamento, e a CIDE combustíveis, assim como cumprir com as demais obrigações acessórias previstas na legislação dos tributos.

Com relação ao IPI, conforme estabelece o artigo 13 da Lei nº 11.281/2006, a empresa encomendante é equiparada a estabelecimento industrial e, portanto, é contribuinte desse imposto. Consequentemente, o encomendante deverá, ainda, recolher o imposto incidente sobre a comercialização no mercado interno das mercadorias importadas e cumprir com as demais obrigações acessórias previstas na legislação desse tributo, podendo ainda aproveitar o crédito de IPI originário da operação de aquisição das mercadorias do importador.

Ressalte-se que, em razão da sua responsabilidade solidária, a empresa encomendante, por força do artigo 70 da Lei nº 10.833/2003, deverá manter, em boa guarda e ordem, os documentos relativos às transações que realizar, pelo prazo decadencial estabelecido na legislação tributária a que está submetida, e apresentá-los à fiscalização aduaneira quando exigidos.

Fonte: Receita Federal

Questione, aja e conquiste.

Quer saber mais sobre importação ou de que forma podemos te ajudar? Entre em contato conosco.

Você quer começar a importar?

Clique no botão abaixo e preencha os seus dados que os nossos especialistas te darão um consultoria de importação gratuita.

Receba nossa Newsletter

Envie os seus dados e receba conteúdos sobre importação e exportação.